まだアメリカは失業率がかなり低い状態が続いています。

この失業率は恐らく2023年の後半には上昇することが予想されていますが、その時に知っておいて損はないデータを2つをほど紹介します。

この記事のポイント

- (1)失業率の上昇とともに景気後退は始まり、失業率のピークとともに景気後退が終わる。

- (2)失業率と米国株のリターンは正の相関がある。失業率が低い時期(景気後退前)に買った米国株のリターンは低く、失業率が高い時期(景気後退突入後)に買った米国株のリターンは高い。

景気後退と失業率の関係

まず、1つ目に紹介するのは景気後退と失業率の関係についてです。

まだアメリカの景気はしっかりと持ちこたえていますが、2023年のどこかでは景気後退に入るだろうと予想されています。

景気後退になると株価も下がるので多くの投資家は景気後退を警戒していますが、株価だけ見ていると「単なる一時的な下落」なのか「景気後退が始まる起こったかどうか」の見分けがつきません。

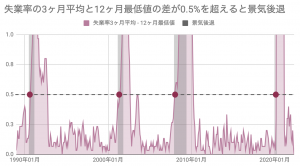

そこで景気後退に入ったかどうかを判断するのに、失業率のデータを使ったサームルールと呼ばれる次の方法が役に立ちます。

景気後退の始まりの判定について

- 【サームルール】過去3ヶ月間の平均失業率が、過去12ヶ月間の最低失業率よりも0.5%上昇していたら景気後退期。

この方法はかなり正確に景気後退期を言い当てることができます。

1990年以降の4回の景気後退で調べてみましたが、過去12ヶ月の最低失業率からだいたい0.5%上昇した頃には、景気後退になっています。

現時点に当てはめると、過去12ヶ月の最低失業率は3.4%です。なので、直近3ヶ月の失業率が3.9%を超えたら景気後退入りといえそうです。

景気後退の終わりの判定について

一方で、景気後退を抜ける時期には、反転して株にめっぽう強気に出る必要があります。

景気後退の終わりを知るのは、割と簡単です。新規失業者がピークを超えればだいたい景気後退は終わります。

上のグラフでグレーに塗りつぶした時期が景気後退ですが、新規失業者がピークをつけるとたいてい景気後退が終わっていることが図からわかります。

まとめると、次のようなことが言えそうです。

- 失業率が上昇したら景気後退が近い。株などのリスク資産への投資は控えめに抑える。

- 失業者の増加がピークをつけたら景気後退はそろそろ終わる。株へのリスク資産に対して強気に投資

失業率と1年後の株価上昇について

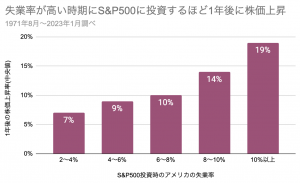

最後に、失業率と米国株(S&P500)のリターンの関係を書いておきます。

この記事を書く前に1971年8月から2022年2月で毎月の失業率とS&P500の価格を調べてみました。

結果を下のグラフにまとめましたが、S&P500を購入する時点の失業率が高ければ高いほど、その後1年の株価上昇率が高いことがわかりました。

今後、景気が悪化していけばますます悲観的になりそうですが、待機させている資金さえあれば失業率が高くなるほどに期待できるリターンが大きくなる事実は知っておいて損はないはずです。

景気後退が始まるまでは悲観的に、始まってからは徐々に強気に転じていく必要がありそうです。