アメリカの金融政策を話し合う会議(FOMC)が無事に終わりました。

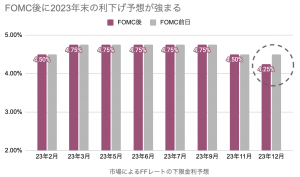

市場の予想通りの展開で特にサプライズはありませんが、少し気になるのはFOMC後に2023年後半の利下げ予想が投資家の間で強まったことです。

恐らく、FRBの金融政策が強すぎてインフレだけではなく景気も悪化させてしまうのではないかという心配(オーバーキルの心配)をしているようにも見えます。

この記事のポイント

- 2023年2月のFOMCでは予想通り0.25%の利上げが決まった。

- パウエル議長はあと数回の利上げの可能性をほのめかすが、市場が予想する金利引下げは残すところ残り1回になった。利上げ局面は終盤を迎えた。

- FOMC後に市場は2023年の利下げ予想を強めた。利上げによる景気のオーバーキルを心配したものと思われる。

2023年の利上げは残り1回か

2月は政策金利が0.25%引き上げられました。

2022年はFOMCのたびに0.75%や0.50%の大幅な金利引き上げが続いていましたが、ようやく従来の0.25%刻みの利上げペースに戻ったことになります。

ところで、パウエル議長は記者会見で「まだあと数回分の利上げもあり得る」と含みをもたせていましたが(下記事)、市場の投資家の意見はFRBと少し違うようです。

>>米FRB0.25%利上げ、パウエル議長「あと数回」の利上げ示唆

もともとFOMC前から市場の投資家たちは2月に0.25%、3月に0.25%の合計2回しか利上げを予想していませんでした。この予想通りなら利上げは残すところあと1回になります。

また、近年のFRBはほとんど市場の予想通りに利上げを進めているので、3月の0.25%の利上げを最後に5月は利上げしない可能性は高そうです。

そうなれば、2022年から株価に強い逆風を吹かせた利上げはいよいよ最終局面に来たことになります。

まだアメリカで景気後退(失業率の増加)が始める前の利上げ停止なら、株価にも国債にもどちらもプラス材料だと思います。

年内の利下げ予想が強まる

予想通りすぎたので、今回のFOMCについては正直あまり書くこともないのです。ただ、気になることはあります。

FOMC後の市場の反応です。

パウエル議長は高止まりするインフレを懸念して2023年は高い金利を維持すると発言をしているのですが、その発言を聞いてもなお市場は2023年の利下げ予想を強めています。

これは一体何を意味しているのでしょうか。

利下げが起こるような展開で思いつくのは、次のようなことが起こった場合です。

- (1)インフレの低下が十分に確認できて、金融引き締めの必要がなくなった場合(景気は問題ない)

- (2)アメリカで景気が悪化して、景気を支えるために利下げをせざるを得ない場合(2023年後半に景気後退)

恐らくですが、市場が考えているのは(2)のほうな気がします。

パウエル議長が「高い金利を維持しつづける」と言うほど、金融引き締めのやりすぎで景気悪化になる予想が強まっているようにも見えます。