最近のアメリカ市場のいくつかのデータを見ていると、景気後退を心配しているような動きが見られます。

市場の投資家は私よりも正しい判断をすることが多いので、私もアメリカの景気後退に注意を向けなくてはならないと感じ始めています。

また、もしも株式市場が景気後退を意識しているのなら下落はまだ続く可能性が高いので、最近はすっかり米国株に慎重になっています。

この記事のポイント

- 米国債の投資家を中心に景気後退を気にしている様子が見られる。

- 景気後退になれば2022年のコロナ流行時のような短期間の下落は珍しく、通常は平均して2年程度は株価が下落する。

- 2022年1月が株価のピークだったとしても、今はまだ4ヶ月しか下落していない。

景気後退に警戒が強まる

投資家がアメリカの景気後退を心配している様子は、主に債権市場で見られます。

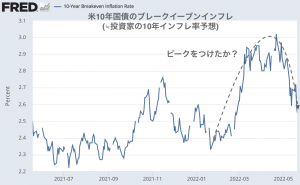

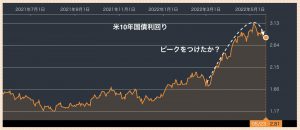

例えば、アメリカの10年国債利回りですが、この数字は一般的にはFRBの利上げ期間は上昇し、景気後退が近づくと利回りが低下する動きが見られることで知られています。

そして最近の10年米国債利回りを見ていると、4月まであれだけ上昇していた利回りの上昇は勢いを失い、5月上旬からついに低下に転じたのかも知れないような動きが見られます。

この利回りの低下は、ひょっとするとアメリカの景気後退を心配した投資家の動きを反映しているかも知れません。

また、債権投資家が想定している長期のインフレ予想(10年米国債のブレークイーブンインフレ)も低下しているように見えます。

今の投資家は景気の過熱が作り出したインフレよりも、景気悪化への警戒を強めているのかも知れません。

>>【関連記事】アメリカ消費者物価、伸びは鈍化したものの予想を上回る。

景気後退が来るなら、株価の下落は長期化へ

もしも株式市場も景気後退を意識し始めたら、2022年から下落している株価はなかなか回復せずに低迷が長期化する恐れがあります。

次の表はゴールドマン・サックスが調べた株価の弱気相場(最高値から20%以上下落した時期)を調べたものですが、景気後退が起こる場合には株価の下落が長期化していることがわかます。

ゴールドマンサックスによる弱気相場の分類

- タイプS(Structure):金融危機やバブル崩壊を伴う景気後退。ITバブルや世界金融危機(リーマンショック)など。

- タイプC(Cycle):通常の景気サイクルで訪れる景気後退。

- タイプE(Event):景気後退につながらない一時的な下落。1987年ブラックマンデーなど

| タイプ | 最高値から底値まで | 下落率(%) |

|---|---|---|

| S平均(景気後退ありの危機・バブル) | 42ヶ月 | -57% |

| C平均(景気後退あり) | 27ヶ月 | -31% |

| E平均(景気後退なし) | 9ヶ月 | -29% |

2020年3月の新型コロナウイルス流行初期の下落を経験した投資家は、「株価が下落したらチャンスで、下落しても売らずに積極的に買い続けるべきだった」という教訓を得た人もいると思います。

今回も恐らくその教訓は長期的に見れば報われると思います。しかし、その教訓が正しかったと感じるには、コロナのときよりも長い時間がかかるかも知れません。

新型コロナ流行時はFRBが大規模な金融政策をしたおかげで株の下落期間が短期で済んだだけで、通常の景気後退ならもっと長い時間をかけて株価が下落するからです。

上の表を見ると、通常の景気後退(タイプC)が底値をつけるまでは平均して27ヶ月かかるようなので、2022年1月から株価の下落が始まったとしても、まだ下落は平均2年弱も続くことなります。

また、インフレが続いている間はFRBが大規模な金融緩和をして株価下落を止める可能性は低いので、私はまだまだ米国株は底値をつけるまで時間がかかると思っています。