毎日いろんなデータを見ながら「アメリカの景気後退は少しずつ近づいている」と私は考えていたのですが、アメリカ中央銀行のパウエル議長は違う見方をしているようです。

パウエル議長が講演で說明していた危険な信号は点灯していないという考えの根拠が興味深かったので、そのことについて少し書いてみようと思います。

この記事のポイント

- パウエル議長が信頼するデータには景気後退の兆しはまだ見られていない。

- しかし、このデータには「利上げが遅れると、景気後退の前兆が見られる時期も遅れる」という欠点がある。

- 今のアメリカは利上げが遅れているので、このデータをもとに利上げ余地を判断すると、利上げしすぎて景気や株価が冷え込むリスクがある。

ちらつき始めたアメリカの不況の前兆

最近では、景気後退が近づいていることを示すいろんなシグナルが点灯し始めています。

つい先日、紹介した「10年米国債と7年米国債の利回りの逆転現象」も不況が近づいているサインでした。

>>今週発生した「10年債と7年債の逆イールド現象」について

投資家の中で有名で、私も信頼している「10年債と2年債の利回りの逆転現象」はまだ起こっていないものの、いつこの現象が起こっても不思議では状況にあります。

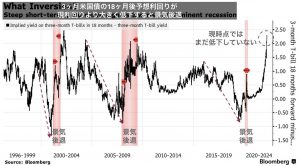

下の図は10年米国債の利回りと2年米国債の利回りを引き算した値をグラフにしたものです。

最近では0.17まで減少していて、いつマイナスになって不況のサインが点灯してもおかしくありません。

パウエル議長が見ている数字

しかし、パウエル議長は「10年債と2年債の利回りの逆転現象」よりも正確に景気後退の訪れを知ることができる別のデータを見ていて、それを見る限りはまだ不況のシグナルは近づいていないと言います。

かなり細かい話になるのですが、その別のデータとは「3ヶ月国債の18ヶ月後の予想利回りと今の利回りの差」だと言います。

どうも、このデータのほうが正確に景気後退の訪れを知ることができるという論文が、2018年にFRBから発表されています。

以下の図は、ブルームバーグがパウエル議長が見ているデータをグラフ化してくれたものですが、確かにグラフが大きくマイナスに下がった直後に景気後退が起こっています。

そして、現時点の利回りの差を見てみると+2.29%です。

この値が大きく下がったなら、景気後退が近づいて利下げが必要になる時だとパウエル議長が言っていましたが、今は大きくプラスなので「景気後退はない」「利上げも続けて問題ない」と言っているように聞こえます。

株価への影響

ここまでの私の理解があっているなら、今回のパウエル議長は少し危ういデータを持ち出してきたと思っています。

パウエル議長のように「3ヶ月国債の18ヶ月後の予想利回りと今の利回りの差」を見る場合の問題点は、FRBの利上げが遅れている時には景気後退の兆候が見られる時期も遅れてしまうことです。

(※利上げが遅れると今の3ヶ月国債が低く抑えられ、18ヶ月後の予想利回りの差がプラス方向に大きく上振れして見えてしまうためです。)

そして、既にブログに書いたように今のFRBの利上げは大きく遅れています。

なので、「3ヶ月国債の18ヶ月後の予想利回りと今の利回りの差」を見ても景気後退の前兆がまだ見られないのは当然です。

また、もしもFRBがこの値を見ながら「景気後退の兆候はないから、まだ利上げしても大丈夫だ」といつまでも考えていると、利上げのしすぎで株価や景気を冷やす恐れが出てきます。

私は当初考えていたのは「2022年の利上げが進めば景気悪化の兆候が出て、予想ほど利上げができないとわかって、景気後退前の最後に株価は上がるのでは」というシナリオでした。

しかし、FRBが見るデータによっては景気悪化の兆候を素早く察知できず、利上げしすぎて株価を下げる展開もあるかも知れないと心配しはじめています。