最近、このブログでは立て続けにインフレについて考える記事を書いてきました。

ある記事では短期的なインフレ動向について触れ、数日後の別の記事では長期的な動向について書いて情報が散らばっている状態なので、この記事では「いつ」「何を心配しているのか」を時系列で整理し直したいと思います。

この記事のポイント

- 2021年5月現在、アメリカで進行中のインフレは一時的な要因も大きいはずなので(私は)大きな心配はしていない。

- ただし、数年以内に行われるはずの金融緩和解除のタイミングが遅れて、結果的にインフレや資産バブルになる可能性はある。

- また、今後景気が悪くなる度に現金給付と金融緩和を繰り返せば、5-10年以内にアメリカは高いインフレ率に悩まされる可能性は高い。

今進行中のインフレについて

まず、2021年5月現在アメリカで見られるインフレについては、私はまだそれほど心配していません。

インフレ懸念が出れば、米国株は下がるかもしれないとは思いますが、一時的な下落で済む可能性のほうが高いと思っています。

一時的だと考える根拠

- 投資家は、インフレは一時的と思っている様子がデータから見えている。

- 2021年3月から始まったアメリカの景気回復は直近の現金給付の影響が強いが、過去2回の現金給付の効果は数ヶ月以内に収束している。

- コロナ不況時に増額された手厚い失業保険が夏に切れれば、求職者が増えて賃金上昇も落ち着いて、インフレ長期化の心配が薄まる可能性がある。

市場の投資家がインフレは一時的と思っている傾向があることは、以下の記事でも詳細を書きました。

4月にインフレが進んでも、今のところ過度な心配はいらないようです。

インフレに誰よりも敏感なはずの債権市場の反応はとっても冷静でした。消費者物価指数が予想を大きく上回った日は国債の価格こそ大きく下落しましたが、「今後の利上げ予想」も「長期の予想インフレ率」もピクリとも動きませんでした。

なお、一時的だとしてもインフレ率が高まる際には、同時に長期金利も上昇しやすい点に注意が必要です。長期金利は上昇すると、景気を冷やして株価を下げてしまいます。

>>【関連記事】予想以上に進むアメリカのインフレ率、株価は全面安。

これから夏頃まではインフレ率が上昇しやすい要因が残っているので、今後も長期金利が上がって投資家がヒヤヒヤする展開があるかもしれません。

しかし、もしも長期金利が大きく上昇した場合には、景気回復を目指すFRBはどんな手段を使っても、この金利上昇を抑えにかかるはずです。

なので、もしもインフレ懸念から金利が上昇して株価が下がっても一時的だと思うので、まだ資産を株に投資していて問題ないはずだと考えています。

数年以内に行われる金融緩和の縮小

2021年現在のインフレ上昇は心配していませんが、気がかりなのは数年以内に始まるはずの金融緩和の縮小です。

今の米国株は大規模な金融緩和を前提にした価格がついているので、金融緩和が縮小されたり、無くなった場合に高い株価が支えられるかという問題があります。

また、今のFRBは従来までのスタンスとは異なり、景気目標が達成されたことを確認するまで金融緩和を継続すると言っているので、達成を確認できたときには景気が既に過熱していないかも心配です。

この過熱時にで過剰な資金が市場に流れれば株のバブルになる可能性があり、経済や現物資産(不動産や商品)に資金が流れれが高インフレになる場合もあります。

以前と違うFRBのスタンス、過剰な金融緩和を招く恐れ。

FRBのメンバーは「完全雇用」と「平均2%のインフレ率」の目標達成することを経済データで確認するまでは、金融緩和を続けると口を揃えて言いますが、目標に達成したことを確認してから緩和の手を緩めたのでは、景気の行き過ぎの状態を招きかねないと思っています。

長期的にもインフレのリスク

もしも、数年以内に訪れるはずの金融緩和の縮小や利上げを上手く切り抜けた場合でも、まったくリスクがないわけではありません。

今後5-10年程度でアメリカは、次のような理由で高いインフレ率になる可能性が高いと思っています。

長期的にアメリカでインフレを招きやすい仕組み

- コロナでアメリカは大きな不況を経験したが、金融緩和と現金給付のおかげで景気が急回復をする成功体験を得た。

- 今後はアメリカで不況になる度に、国民も投資家も金融緩和と現金給付を望むようになる。国民の支持を得たい議員も現金給付をして大型予算をつける。

- 不況のたびにアメリカの財政赤字が膨らみ、5-10年程度で副作用としての高インフレが顔を出す。

>>【詳細記事】米インフレ、今は一時的でも長期的にはきわめて大きなリスク。

こうして長期でインフレが形成されると、1970年代のアメリカのような高いインフレ率とドル安を招く恐れがあります。

こうなってしまった場合には、米国株から大部分の資金をゴールドなどの別の資産に切り替えたほうが良さそうです。

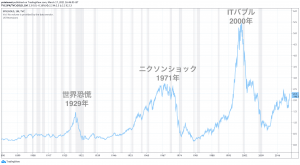

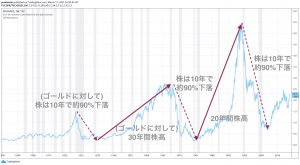

以前、このブログでは米国株とゴールドの強い時代がそれぞれ交互に来ていることをグラフを使ってみていきました。以下がそのグラフで、[S&P500(米国株)の価格]を[ゴールドの価格]で割り算したもので、上に行くほど株が強く、下に行くほどゴールドが強いことを示しています。

このグラフが興味深いのは数十年単位で、株が強い時代とゴールドが強い時代を繰り返していることです。

上のグラフの現時点の動きは、まだ今後10年は上を目指して株の強い時代が続きそうな気配があります。

今後10年でアメリカは何度か不況を経験するはずですが、そのたびに国の赤字が膨らんで、インフレの芽が大きくなり、10年後にトレンドが反転する場合には、1970年代のような高いインフレ率の時代がくる可能性もあると思っています。

米国株とゴールド、どちらへの投資が有利な時代なのかを考える。

米国株をゴールドで割った値をグラフ化してみると、30年から40年のサイクルで動いているなど様々なことが見えてきます。この記事では、このグラフから株が優位な時代とゴールドが優位な時代について考えていきます。