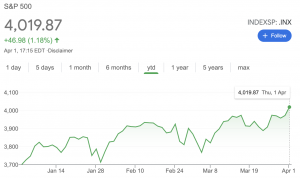

4月1日の市場でS&P500は4000ポイントを超えて、最高値を更新しました。

私も米国株に投資している身なので、S&P500は節目の数字を超えて、ひとまずホッとしています。

ただし、この景気の良いニュースが聞こえても、私はそれほど米国株を楽観もしていません。

さすがに米国株はまだピークをつけるには早いと考えていますが、2010年代のような約10年もの長い右肩上がりの株価が再現されるとも思えないので、今後数年は慎重な投資が続くと思っています。

米国株にそれほど楽観的ではない理由

私は米国株に投資ししていますが、2010年代ほど米国株に安心して投資しているわけではありません。

2021年のアメリカはワクチンの接種が進んでコロナの収束を迎えれば、これから37年ぶりの好景気が訪れるとも言われていますが、そのような環境でもそれほど楽観していません。

その理由は主に次の3つです。

米国株を楽観視していない理由

- (1).米国株は割高に見えること

- (2).2021年の力強い景気回復は一時的と言われていて、既に株価に力強い景気回復が織り込まれている可能性が高いこと。

- (3).結局はFRBの金融緩和が株価を決めていること。景気が回復して1-2年後に政策金利が上がれば、米国株は勢いを失う恐れがあるので、投資できる期間はそれほど長くない。

1つ目に気になっているのは、以下の記事でも詳しく書きましたが、過去に比べて2021年4月時点の米国株がかなり割高に見えることです。

米国株投資家のはずなのに、今の米国株を積極的に買う気にならない心理。

理詰めで考えると『まだ投資できる』という結論が出るのですが、どうしても米国株に積極的に投資をする気になれません。その理由を考えてみると、やはり割高なのが気になっていることに気づきます。

2点目の企業利益についてですが、「これからアメリカの景気が良くなれば、割高感が解消されるのでは」と期待する声も投資家にはあります。

しかし、株価は将来の予想される出来事を次々と株価に反映していく性格があるので、2021年の強い景気回復は既に株価に反映されている可能性が高いです。

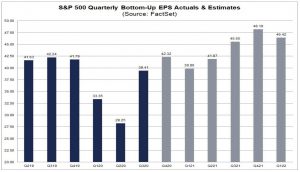

アナリストによる今後の四半期ごとの企業利益を見てみると、前年比からの企業利益の伸びが一番良いピークは21年第2四半期です。それだけ近い未来なら、既に株価には好景気が反映されていると見るのが自然です。

最後の3点目として、結局いまの株高はFRBの金融緩和が作り出したものなので、金融緩和の縮小や政策金利を引き上げをすれば、米国株は割高な状態を保てなくなるだろうと思っています。

FRBは2021年のうちは恐らく金融緩和の縮小も、政策金利引き上げもないと思われますが、どちらも1-2年以内に変化が起こる可能性は高いです。

米国株のピークはすぐに来るわけではない

FRBの政策金利までの年数や、以下の記事で書いた米国株と米国債の割高感の比較を見ても、あと1-2年程度は米国株に投資できるとは思っています。

少なくともあと1年程度は米国株が有利な環境は続きそうだと考える根拠。

この記事を書いている2021年3月時点では、まだ少なくとも1年程度は米国株は上昇をする余地があると思っています。過去の米国株と比べるとすでにかなり割高ですが、投資先として比較される米国債に比べればまだ少しは割安で投資できる対象になり得るからです。

冷静に考えると、2020年に景気後退したばかりなのに、2022年から2023年にも株価が崩れるかも知れないというのは、かなり悲観的な考えにも見えます。

単に心配しすぎなのかもしれませんが、「2021年の力強い景気回復がいつから始まって、どこでピークをつけるのか」「この景気回復が引き起こすインフレ率の上昇が、一時的なものかどうか」「企業の利益が伸びて米国株の割高感は薄れるのか」、いろんなものをチェックしながら状況を確認してきたいと思っています。