最近は、短期目線な投資家が増えたと感じています。

もともと長期目線で投資していた人ですらも、(たとえ投資していなくても)短期的に値上がりする銘柄の話をしていて、あらゆる投資家の注意が一様に近い将来に向いている気がします。

でも、投資で他の人よりも多くのリターンを上げるためには、他の投資家が見ていないチャンスに目を向ける必要があります。

この記事では、多くの投資家の目線が短期的になっている中で、あえて長期投資でリターンを得るなら、どんな投資が選択肢にあがるか考えていきます。

この記事のポイント

- タバコ銘柄は2021年2月現在、かなり安い株価で放置されている。

- 米国株全体はかなり割高な中で、ブリティッシュ・アメリカン・タバコとアルトリア・グループは過去10年と比較してもかなり安い。

- 配当利回りは一見すると危険なほど高いが、配当に見合うほどの利益も予想されているので配当が減らされるリスクも大きくないと考えている。

既にこのブログでも何度か書いていますが、私はタバコ銘柄にチャンスが広がっていると見ています。

株安で高配当なのに今後の業績見通しも比較的安定しているので、今から買っておいて長期投資をすれば配当と値上がり益で長期的にS&P500を超えるリターンを出せると思います。

短期目線な投資家が多いときこそ、長期目線の投資を

もしも突出したリターンを得たいなら、「他の人がまた注目していない銘柄」で、なおかつ「今後株価が伸びる可能性が高い銘柄」を選ばないといけません。

そんな銘柄が1つでも無いかなと探してみると、長期ではわずかに数銘柄だけ候補が見つかります。

私が注目しているのは、「長期投資を前提にした場合のタバコ銘柄への投資」です。具体的にはブリティッシュ・アメリカン・タバコ(BTI)とアルトリア・グループ(MO)が、長期の投資先としてかなり魅力的に見えています。

(※なお、タバコ銘柄以外で少し興味を持った銘柄はボーイング(BA)ですが、BAのほうが少し投資の難易度が高い気がします)

たばこ業界は成熟産業なのでIT企業のような売上成長は期待できませんが、株価がかなり割安で放置されているので高配当な上に、投資家が評価を見直せばかなりの値上がり益も見込めると思っています。

かなり割安に見えるタバコ銘柄

まずブリティッシュ・アメリカン・タバコ(BTI)とアルトリア・グループ(MO)の過去5年間の株価を見てみると、2つとも大きく低迷していることがわかります。

株価下落の背景

この株価下落の背景には、アメリカの電子タバコ規制強化と、クリーンなものに投資したいと考える投資家の考えの変化があります。

2010年代後半を振り返ると、ジュールなどの電子タバコが若者の間で容認できないほど流行ってしまい政府は規制をかけたことがありました。

また、同じ時期から年金基金などの機関投資家がクリーンな投資対象を好むようになったこともあり、タバコ銘柄は売られて今でも安値で放置されています。

過去10年でもっとも割安なタバコ銘柄

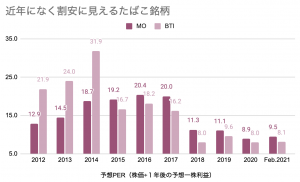

割高なほど大きな数字になる予想PER(株価÷1年後の予想一株利益)という数字で割高度を調べてみると、MOとBTIともに近年にないほど低く、割安な状態に見えます。

米国株全体(S&P500など)は過去10年に比べてかなり割高な株価がついていますが、たばこ銘柄銘柄だけは例外で、この10年で最も安い株価がついています。

私にはこの安さが魅力的に見えています。長期保有していれば、どこかで投資家の評価が見直された時に、大きな株価上昇余地があると思っています。

株価下落で上昇した配当利回り

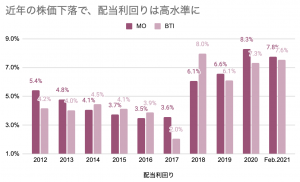

もともとタバコ株は高配当銘柄として有名ですが、割安になっているので配当利回りも近年にないほど高い水準になっています。

長期投資の対象として買っておけば、株価上昇に加えて毎年高い配当が期待できるのも利点です。

株価は下がっているが、業績は安定している

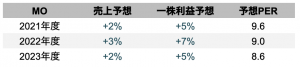

「それでも高配当銘柄は、利益が落ち込んで配当を支払えなくなった株価が急落恐れがあると」と思うかも知れませんが、アナリストの多くは今後数年間はこれらの銘柄の業績は安定して推移すると見ているようで、過度な心配はいらないと思います。

コロナでも業績が安定していたアルトリアは、今後も売上も一株利益が増える予想です。今後予想される利益に比べたら、配当はそこまで大きくないので、配当が減らされる恐れも少ないと思います。

BTIの売上も今後数年間は安定しています。利益を予想しているアナリストの数は極端に少なかったので、一株利益予想は参考程度にしかなりませんが、変動はあるものの大崩れはしないとみているようです。

また、BTIについても配当が減る心配はしていません。

まとめ

この記事では、多くの投資家が短期的な利益を追い求めている今だからこそ、長期的に投資できる投資対象がないか考えていきました。

個人的にはタバコ銘柄に魅力を感じています。

近年の株価低迷で十分安くなっている上に、配当が大きいので長期保有に向いていると思います。また、配当利回りが大きいのに、今後も配当を継続できる十分な利益を出せると予想されているので、配当を減らされて株価が急落するリスクも比較的少ないです。

ただし、気になる点がないわけではありません。

アメリカでは2020年後半から、長期金利の上昇が起こっていますが、これはタバコ銘柄には悪影響を与えると思っています。

アメリカの金利上昇はタバコ銘柄に逆風

- 今後、アメリカの長期金利が上がり国債の魅力がましたら、配当目当ての投資家の資金の一部が株から国債に流れる可能性がある。

- アメリカの金利が上昇したら、多額の社債を抱えているタバコ企業は借り換えの負担が増す。

ただし、金利上昇が行き過ぎればFRBが止めに入ることが予想されるので、FRBが行動を起こすまでに金利上昇でタバコ銘柄が下がったとしても、それは買い増すチャンスになるとも思っています。

なおかつ、景気が強い状態でFRBが金利を低く抑えることがあれば、そのときにはインフレ率が上昇しやすくなり、そのインフレはタバコ企業の債務を軽くするのに役立つはずです。

つまり、極端な金利上昇はFRBが許さないという予想するなら、金利上昇中のタバコ銘柄の株の下落は、投資のチャンスになると思います。

私が考える2021年まだ投資できるテーマ【2021年1月版】

2021年1月時点で、米国株は割高にみえるものがかなり多くなっていますが、現時点でまだ伸びしろがある分野もわずかにあります。私がまだ投資できると思っている分野は石油、航空、ホテル、銀行、タバコ、軍需産業です。これらのまだ投資できる分野について書いていきます。