「木を見て森を見ず」という言葉があります。あまりにも近視的に見ていると、全体像が把握できなくなることがあるようです。

そういうときは、一歩引いて見てみるといいかも知れません。

毎日の株価に気を取られているとなかなか気づけないのですが、最近は米国株の上昇を支えてきたアメリカの金融緩和に小さな変化が見られるようになってきました。

中央銀行のFRBの一部の人々は、景気次第では21年末に債券の購入ペースを減らすかも知れないと話をし、ごく一部の投資家は早ければ年内にも政策金利の引き上げがあると予想し始めています。まだ可能性は低いものの、どちらかでも実現すれば株にとっては大きな下落圧力になります。

投資家は今すぐ何か対応が必要なわけではありませんが、米国株の株高を支えたFRBの「ゼロ金利」と「大量の債権購入」の金融緩和がいつまで続くのか、注意を払っていても損はしないと思います。

この記事のポイント

- 一部のFRBのメンバーから、景気次第では2021年内にも景気を支えるために実施している債権購入の金額を減らす可能性があるとの声が聞こえ始めている。

- またわずかな可能性だが、2021年9月にも政策金利を引き上げるとの市場の予想もチラホラ見られる。

- 債券購入額の引き下げ、政策金利の引き上げはどちらも株価にとっては大きなマイナス要因になりえるので、経過を見守る注意あり。

米国株を支えてきた金融政策

2020年4月以降、中央銀行FRBは政策金利をゼロに引き下げたり、大量に債券を購入したりして、とにかくたくさんの資金が市場に回るようにした結果、米国株が上昇しました。

米国株が上昇してきた仕組みはこちらの記事も詳細を解説した通りです。

【なぜ株高になったか】投資家目線で見る、新型コロナウイルスが変えた世界。

2020年の投資家は、新型コロナウイルスに影響を受けざるを得ませんでした。このパンデミックを理由に大きな不況に陥ったことで、企業の業績も、金利も、株価もさまざまなものが変わってしまったからです。この記事では新型コロナウイルスの影響を受けて、この1年間に何が変わってしまい、そしてどうして株高になったのかをまとめます。

しかし、景気次第では2021年内にもこれらの政策が縮小される可能性が市場からもFRBからもわずかに聞こえ始めています。

21年末の債券購入額の縮小を話し始めたFRB

すべては今後の感染状況と景気次第のようですが、21年後半に力強い景気回復が見られた場合には、FRBは早ければ21年末にも債券購入の縮小することもありえると一部のメンバーが話をしています。

>>FRBの債券購入、年末に縮小開始も-フィラデルフィア連銀総裁 (ブルームバーグ)

ただ、まだ判断する時期としては早すぎるようです。

債券購入の縮小をあまりにも早く実現してしまった場合には、景気に冷水を浴びせることになるので、アメリカの景気が回復に向かっているか慎重に判断する必要があります。そのため、別のFRBメンバーは21年春から6月頃にならないと「いつ頃縮小するか」の議論はできないと話しています。

>>FRBのテーパリング時期、6月により明白に-シカゴ連銀総裁(ブルームバーグ)

今まで金融緩和の縮小の話はほとんど聞こえてこなかったのに、こうして立て続けにFRBメンバーが話をはじめたことには意味がありそうです。

「株価に悪影響がある債券購入縮小は年末にも始めるかもしれないから、慌てないように前もって心の準備をしてください」「まだ詳しいことは判断できないから、続報を待っててください」と言っているように聞こえます。

ゼロ金利政策の終わりを予想する投資家もわずかに出始めた

そして、気が早い投資家は既に21年内にも、もしかしたら政策金利の引き上げもあるかもと予想しています。

21年9月のFRBの会議(FOMC)で利上げがあるとしてる市場予想が数%ほど見られるようになりました。

上のグラフで見る通り、政策金利の引き上げ予想はまだごくわずかの少数派です。これがどれほど上昇していくか、今後1-2年は注意して見る必要があります。

ITバブルのときには利上げ9ヶ月後に株価はピークをつけた

もしも政策金利の引き上げられれば株だろうが、国債だろうが、ゴールドだろうが、あらゆる資産の価格を引き下げる力が働きます。

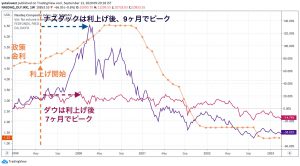

株の場合には、世の中の景気が強ければ金利を引き上げても株価上昇はしばらく続きます。でも、ITバブルのようなとても強い相場でも、政策金利が上昇を続けて7-9ヶ月たったところで株価はピークをつけました。

今後のハイテクバブルに備えて、2000年のITバブルの値動きを振り返る

2020年はまだバブルではありませんが、今後1-2年かけてバブルになる可能性も否定できません。その場合に一番状況が近いのは2000年のITバブルです。この記事では、今後やってくるかも知れないハイテク株のバブルに備えて、ITバブルの動きを振り返ります。

最後に

この記事では、アメリカの株高を支えてきたFRBの金融緩和の終わりが少しずつ見えてきたことをお話しました。

まだ「いつ金融緩和を終えるか」の議論ができるほど、ウイルスの状況も景気も改善していませんが、しだいに「いつ終わるか」の議論が投資家の間でもFRBでも盛んになると思います。

まだ米国株に投資していて良いと時期だと思っていますが、「年内にも債権購入ペース縮小の可能性あり」のFRBの声を聞いてから、投資できる時期は以前想定していたよりも短くなったと自分の中では感じています。

想定している流れ

- (1).新型コロナで不況になった。

- (2).FRBが金利引き下げなどの景気刺激策を発動。【今はここの終盤】

- (3).新型コロナが収束を迎え、経済が回復に向かう。

- (4).景気対策が終わり(長期金利が上がり)、半年から1年弱かけて株価は上昇してピークをつける。

今はまだ上記の(2)でFRBが金融緩和を継続して、コロナ収束と景気回復を待っている段階です。あと数ヶ月で景気回復期の(3)に移行できそうですが、早ければ21年末にはもう次の景気引き締め期(4)に移ることになります。

最近数ヶ月の米国株は順調に株価を上げていますが、これがいつまでも続くわけではないこと、この上昇を終わらせる恐れがある金融緩和の終わりが見えてきたことは注意しておく必要がありそうです。