たぶん2020年は多くの人にとって、多くの想定外のことが起こった1年になったと思います。

投資家も新型コロナウイルスに影響を受けざるを得ませんでした。このパンデミックを理由に大きな不況に陥ったことで、企業の業績も、金利も、株価もさまざまなものが変わってしまったからです。

この記事では、新型コロナウイルスの影響を受けて、この1年間に何が変わってしまい、そしてどうして株高になったのかをまとめます。

新型コロナウイルスが変えた世界

- 新型コロナウイルスを背景に、2020年は歴史的な景気の悪化を経験した。

- 大規模な金融緩和と政府の補助金で大量のドルが世の中に供給された。

- 大量のドルの一部が投資に向かい、米国株の急回復が実現した。

- 時計の針が早まった。

歴史的な景気の悪化を経験した2020年

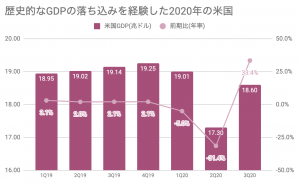

2020年の年明けには想像もできなかったのですが、この年のアメリカ経済は歴史的な低迷を迎えることになりました。

新型コロナウイルスの感染拡大を防ぐために外出が制限されて、経済活動の大部分が止まったため、1930年代の世界恐慌以来の景気の落ち込みを経験しました。

また、コロナ前には歴史的に低水準だった失業率も反転し、一気に歴史的な高水準にまで悪化しました。

リーマン・ショック後の最悪期の失業率は10%でしたが、今回はそれを上回って1930年代(最悪期の失業率は25%超)以来の失業率を記録しています。

要は歴史に名を残すレベルの景気悪化に直面したわけですが、これを何とかするために中央銀行FRBも米政府も景気支援にフルスイングすることになります。

そしてFRBと米政府の強力な景気刺激策の影響で、金利や株価が大きく動いていくことになります。

大量のドルがバラまかれた2020年

FRBと米政府がとった対策で重要なものをあげると、次のようなものがあります。

2020年の主なアメリカの景気刺激策

- 景気を支えるためにFRBは政策金利をゼロに引き下げた。それだけでは足りず、国債だけでなく社債までも購入して、市場に大量に資金を供給した。

- 生活の資金に困るアメリカ国民を支えるために、1人13万円の給付金配布や失業保険の増額をアメリカ政府が実施した。

普段はやらないような景気刺激策を打ち出しただけでなく、驚くのはその規模です。

FRBは3兆ドル以上の債権を買い取って市場にドルを供給し、アメリカ政府の景気刺激策も2020年12月に決まった追加経済対策も含めると3兆ドルを超えます。

6兆ドル以上のドルが市場と経済にバラまかれたのですが、これは日本のGDP(約5兆ドル)を超え、アメリカのGDP(約20兆ドル)の30%にも相当する規模になります。

つまり、2020年は歴史的な景気悪化になんとか対処するために、歴史的な規模で世の中にドルがバラまかれました。

インフレはまだ起こっていない

ただ、世の中に大量のドルがバラまかれても、2020年の年末を迎えてもまだインフレ率は低いままです。

アメリカの消費者はまだお金を使いたくても、使える状況にないのだと思います。アメリカの預金残高を見てみると、お金は口座に高く積み上がっているので、コロナが収束して人々が消費を始めた頃に、インフレ率がどのように上昇するかを再度確認しようと思います。

アメリカに日常が戻るのは、早くてもワクチンが一般人に行き渡る予定2021年半ば以降なので、それまでインフレ率はゆるい警戒だけで良さそうです。

そして米国株の株価は力強く上昇へ

2020年3月以降、世の中があふれたドルは貯蓄などにも回りましたが、投資にもその多くが使われました。

投資先として、注目を集めたのは米国株です。

FRBが強力にアメリカの国債を買い進めた結果、米国債は投資してもほとんどリターンが得られないほど利回りが小さくなっていたので、投資家の資金は国債に向かわずに株に向かいました。こうして、米国株は3月で底打ちして急回復することになります。

ここまで見てきたように、「歴史的な景気悪化」→「食い止めるための大規模なドルのバラまき」→「国債に比べたらリターンが得られる株に資金が流れる」という展開が、2020年3月以降に米国株が急回復した流れです。

リスクをとる投資家たち

さらに細かく状況を見ていくと、コロナの自粛期間中でも多くのIT企業はネットを通じて普段どおりのビジネスができたので、コロナショック直後は米国株のIT企業の株に資金があつまりました。

大量のドルが向かう投資先が、IT企業やハイテク株に集中したため、普通なら割高に見える株価になっても、さらに株価が上昇する状況が生まれました。

この状況の影響を受けて、投資家の心理はかなり変化してしまったと感じます。

どんな株価がついていても、リスクをとって株価が勢いよく上昇している株を積極的に買ったほうがさらに株価が上昇する流れができてしまったため、高いリターンを求めて高いリスクを取る投資家が増えたと感じます。

肌感覚では、この10年間で2020年が一番投資家がリスクを取っていると感じます。

ただ、長期投資家にとっては、これは大きなチャンスが近づきはじめたことを意味します。言うまでもなく投資するのは今ではなく、リスクを取っている投資家が総悲観に変わる後です。その時は、早ければ数年内に来ると思います。

時計の針が早まった

この記事では、新型コロナウイルスがどのような変化を与えて、なぜ株高が起こったのかを書いていきました。

最後に新型コロナウイルスの影響を付け加えると、世の中のあらゆる変化が早くなったのを感じます。時計を早くなった感じです。

買い物一つとっても、この10年間ほどゆっくりと実店舗からオンラインショッピングに移行してきたのが、2020年の自粛をきかっけに一気に変化が進みました。

コロナショックで急落した株価の回復も、多くの投資家が思っていたよりも早かったです。

また、今回のようにFRBに協調して政府が景気を支える行動も、(実現させると国の収支が大きく悪化するので)今までは実現にはハードルが高く、時間がかかると思われていたのに、FRBがゼロ金利にした同じ2020年3月に実現してしまいました。

歴史を紐解くと、今回のようにFRBの金融緩和と政府が強調して動いた時代は1940年代にありましたが、このときは政府が支出を増やすまでにかなり時間がかかっていました。

1937年の不況で政策金利がゼロまで引き下げても景気は回復せず、1941年に戦争に突入してアメリカ政府が大量にドルを使った戦争景気でようやく景気が回復した歴史がありましたが、FRBがゼロ金利にしてから、政府が戦争で支出を増やすまでに4年かかっていました。

その後の歴史では1950年代から1960年代まで、アメリカは長い株高の時代に突入しますが、新型コロナウイルスの影響で時計の針は早まっているので、2020年3月から始まった株高はそれほど長く続かないかもしれません。

その先に待っているが、ドルのバラまきによるインフレなのか、投資家心理の変化が招くバブルなのか、または低金利を背景に膨れ上がった社債のバブルなのか分かりませんが、火種が色々とでてきたので、投資家はものすごく注意が必要な時代に突入しつつあるようです。

2021年の投資について、今ぼんやりと考えていること。

この記事では2021年はどのような年になるのかのベースシナリオと、投資をどのように進めたら良さそうか、今ぼんやりと頭の中で書いているものを書き出していきます。