この記事では、日本ではほとんど名前が知られてないデンマークのあるバイオテクノロジー企業取り上げたいと思います。

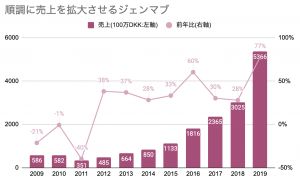

がん治療薬を開発するGenmab(ジェンマブ)という企業です。この企業は2010年代後半に黒字化してから、かなり売上・利益ともにかなり安定して成長している印象があります。高い利益率など、高収益なビジネスが魅力的です。

その結果、業績も株価も右肩上がりで、近年はS&P500のリターンを大きく上回る成績を残しています。

好調な2020年の反動で2021年は伸び悩むこともあり、株価にはやや割高感はありますが、2022年以降の業績も考慮すればまだこの株は伸びる余地があると思っています。

この記事のポイント

- ジェンマブは、がん治療薬を開発するバイオテクノロジー企業。ヒトの免疫機能を使って、がんを治療する薬の開発を行っている。

- 上場した2012年以降、S&P500を上回るリターンを残している。

- 売上成長率が高いだけでなく、利益率も高く、フリーキャッシュフローも豊富に生み出している。

- 2021年は一時的に売上が低迷するため、2021年の予想利益に対しては株価は割高に見えるが、その後の成長も考慮すると株価には上昇余地がある。

ジェンマブはどんな会社か

ジェンマブはがん治療のための抗体治療薬を開発している会社です。

「がん治療」と「抗」という文字だけ見ると、抗がん剤をイメージする人もいるかも知れませんが、ジェンマブが作っているのは抗がん剤ではありません。

抗がん剤はがん細胞をやっつけるだけでなく、正常な細胞まで傷つけてしまうため、しばしば副作用を起こしてしまいます。

一方で、抗体治療薬は正常な細胞には反応せず、がん細胞にだけ反応します。がん細胞にくっついてがんの増殖を防いだり、免疫ががん細胞をやっつけるのを手助けする働きをしています。

抗体治療薬でも全く副作用がないわけではないですが、手術や抗がん剤以外のがん治療の選択肢になっている薬です。

S&P500を上回る株のリターン

さて、ジェンマブを投資家目線で見た時に、まず魅力的なのは米国に上場後、ほとんどの年でS&P500のリターンを上回っていることです。

2014年以降の投資成績を見てみると、2017年以外全てのとしてS&P500の成績を上回っていて、平均年率リターンは+39%と好成績をおさめています。

同期間でのS&P500の年率12%も良い成績ですが、それを大きく超えています。

高い成長率と営業利益率

世の中にある一部の株は人気先行で株高になっているものがありますが、ジェンマブはそこまで人気は高くなく、業績に合わせて株価を上げてきた銘柄のようです。

売上と営業利益を見てみると、この5年間ほどは着実に成長を遂げている様子が見えてきます。

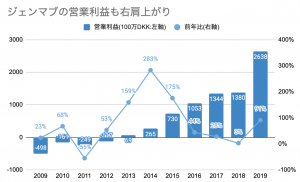

私がこの企業で特に魅力だと感じたのが、営業利益率です。2020年9月までの12ヶ月の営業利益率は69%で、とても高い数字になっています。

業種は違いますが、クラウドなどで利益率を改善してきたマイクロソフトの営業利益率は38%、儲かる企業で有名なマスターカードでも54%なので、ジェンマブはかなり儲かる体質になっていることがわかります。

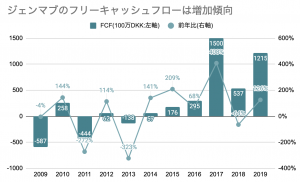

儲かる体質で売上を伸ばしているので、企業が使える自由なお金(フリーキャッシュフロー:FCF)も着実に増えているようです。

株価は将来手にするフリーキャッシュフローの総額で決まるので、これが着実に伸びているなら、安心して投資できそうです。

2021年は成長が落ち込む見込み

ここまでにジェンマブは近年の成長率が高く、利益率も良いという良い話ばかりしていきましたが、良くない点にも触れておきたいと思います。

まず、2020年まではかなり好成績をしてきましたが、2021年はその反動もあり売上は落ち込む予定です。

アナリストの成長率予想を見てみると、2023年まで上昇していくものの、2021年に売上が一度落ち込む影響で、今後数年の成長率はそれほど高くありません。3年間かけて売上で30%上がる程度です。

| アナリスト予想 | 売上(100万ドル) | 一株利益(ドル) |

|---|---|---|

| 2020年 | $1544M | $1.16 |

| 2021年 | $1358M | $0.71 |

| 2022年 | $1823M | $0.98 |

| 2023年 | $2054M | $1.40 |

逆に、2021年の落ち込んだ売上を起点にすれば、2023年までの2年で売上が50%ほど上昇するので、2021年に売上が低迷したらコツコツと買いはじめるのが良いかも知れません。

2021年の利益に対しては株価は割高

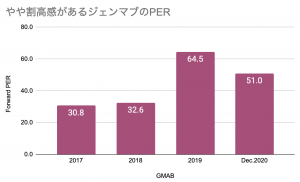

来年の業績があまり良くないのに、株価が好調なので今のジェンマブは見方によっては、やや割高に見えます。

今後12ヶ月の予想一株利益に対して、株価が何倍になっているか(Forward PER:予想PER)で割高度合いを確認すると、確かに2017年や2018年に比べて数値が高く、割高になっていることがわかります。

将来得られるキャッシュフローまで考えると今は既に割安

ただし、今後1年だけでなく将来得られるキャッシュフローで適正な株価を算出したFinboxの数値を見てみると、将来稼げる見通しがあるので、今の株価は適正価格よりも既に30%ほど安いという結果が出ています。

以上を踏まえると、2021年で売上が低迷したを確認したあとに買うのがベストタイミングですが、長期的に保有するなら今から少しずつ買い進めても良さそうです。

さいごに

この記事では、デンマークの製薬会社のジェンマブを紹介しました。

ジェンマブの良い点を多く書いてきましたが、おそらく2021年のジェンマブは株価が伸び悩むと思います。

今までコロナで世界の景気が悪かった時には不況でも業績が落ちにくい製薬会社の株は買われていましたが、景気が回復すると投資家がその資金を引き上げて別の業界に資金を移すからです。

2021年はジェンマブはまだ大きく株価を伸ばさないなら、それはそれで良いと思っています。

私は航空株やホテル株などコロナからの景気回復で恩恵を受ける銘柄に今は投資していますが、2021年に株価が上昇したらこれらは売るつもりです。その資金の新たな投資先の1つとしてジェンマブを考えていますが、十分な投資をするまで株価があまり上がらないでくれたら、それはそれで好都合です。