10月28日の米国株は大きく下げました。

ダウもS&P500もナスダックも、主な株価指数はどれも3%から4%近く下落しています。

新型コロナウイルス再流行と金利上昇の傾向が見られ、株価が調整されやすい不穏な空気があるので株の追加購入を控えるという記事をつい先日あげましたが、さっそくちょっした下げが見られました。

米金利上昇と感染拡大、しばらく様子見のため株の追加購入を控えます。

長期金利も新規感染者数もどちらも事態は悪い方向に進んでいるようです。金利上昇は基調で、6月に米国株が1日で7%も下落した水準に近づいています。また、新型コロナウイルスは23日に1日の感染者数としては過去最高の8万人超えを記録しました。

10月28日の株価の下落要因を考えていたのですが、新型コロナウイルスの流行と、上昇していた株の調整でわりと説明がつきそうなので、この記事でまとめていきたいと思います。

この記事のポイント

- 10月28日に米国株は3%ほどのそこそこ大きな下落を経験した。

- 下落が大きくなった要因は恐らく2つ。(1)新型コロナウイルスに世界的な再流行で経済の回復が遅れる恐れから売られたこと、(2)既にかなり高い価格がついている株価の調整で売られたこと。

- アメリカでは選挙が控えて(もしくは選挙結果でもめて選挙後も)、与野党が団結しずらい状況にあるので景気刺激策が迅速に打てない恐れもある。対応が遅くなるなら11月も株価がズルズル下がる恐れもある。

株価下落の背景にあるコロナ感染拡大

1つ目の株価の下落要因は、新型コロナウイルスの感染拡大です。

既に他の記事で先月から触れていたように、新型コロナウイルスの感染は9月から欧米で再拡大を続けて、新規感染者数の記録を塗り替える日々が続いています。

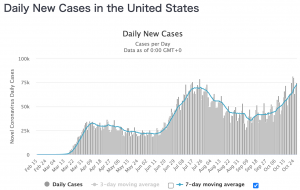

以下はアメリカの新規感染者数の変化ですが、この1週間は平均で毎日7万人の人が新たに感染しています。

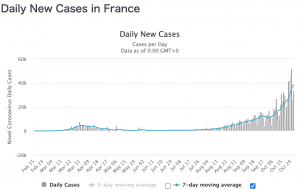

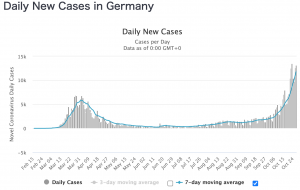

しかし、今世界で注目を集めているのは、アメリカよりもむしろヨーロッパです。感染者の規模ではアメリカに劣るものの、どの国でも急速に感染が拡大していて、まずい状況にあります。

既にスペインやフランスでは夜間外出禁止、イタリアでもレストランの短縮営業や劇場の閉鎖が起こり、新型コロナウイルスが経済的なダメージを与えている背景がありました。

10月28日にはドイツはロックダウンに入るとの報道もあり、この日の欧米株の下げを大きくした印象があります。

>>ドイツ、全国ロックダウン以来最も厳しい規制導入へ-飲食店など閉鎖(ブルームバーグ)

また市場後にはフランスでもロックダウン(都市封鎖)を実施するとのニュースが入っていて、この問題は広がりを見せています。

>>フランス、全土ロックダウンへ-コロナ入院者急増で医療体制ひっ迫(ブルームバーグ)

ロックダウンで景気回復が足踏みへ

ロックダウンに入っているのはまだヨーロッパだけですが、グローバルで活躍している企業が多いアメリカにも大きなダメージを与えそうです。

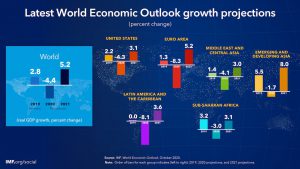

10月に公開されたIMFの経済予測でも、来年2021年はコロナからの景気回復を見込んでいたのですが、もしもこの冬に世界的にロックダウンが行われるなら、この景気見通しも修正をかけなければ行けないかも知れません。

株式市場は既に、この冬のロックダウンによる景気低迷の可能性を株価に織り込み始めたようで、最近の欧米株の大きな株価の下落につながっています。

下落の背景にある株価の調整

コロナの感染拡大で株価が下げているという話は、どのニュースサイトでも書いてあるので、そこまで新しい話ではありません。

もちろんコロナが主な要因で株価を下げているのですが、米国株を個別に見ていると感染拡大で業績が上がる銘柄まで下げていて、単純にコロナだけで下落の理由ではない姿がみえてきます。

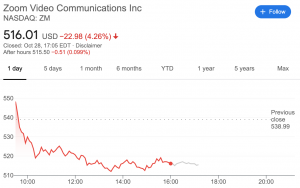

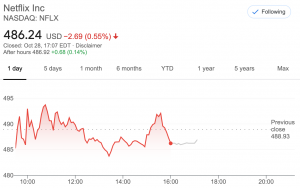

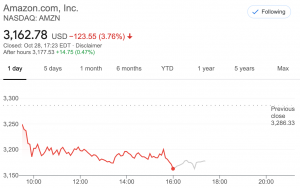

たとえば、3月のロックダウンで業績を伸ばしたズームやアマゾンは、この日S&P500よりも大きく株価を下げています。本当にコロナだけが下落の原因なら、これらの株価が上がるはずです。

また、コロナからの恩恵を受ける株の中でも、ネットフリックスはズームと違ってそこまで割高な株ではないと私は思っているのですが、この日のネットフリックスの株価の下落は比較的小さく済みました。

これらを見る限り、米国株は感染拡大だけを原因に株価を下げたわけではなく、既にだいぶ買われて株価が高くなっていた銘柄の調整も兼ねて、株価を下げたように見えます。

さいごに

この記事では、久々にまとまった下落を経験した10月28日の下落要因について見ていきました。

株価を下げた主な理由はコロナの感染拡大ですが、米国株の場合はそれだけではなく、既に割高な株の調整も入っているように見えます。

ちなみに、2020年3月に世界は新型コロナウイルスの流行を経験したので、経済的なダメージを和らげるために流行したときに取るべき行動は既にわかっています。

流行した時にとるべき手段

- (1)ワクチン開発と接種までの時間をかせぐため、ロックダウンで感染拡大ペースを落とす。

- (2)ロックダウン実施中に停滞する景気を支えるために、刺激策を打ち出す。

- (3)上の2つを両方とも行う。

なので、投資家としては、もしも投資先の国でロックダウンが起こったとしても各国の政府や中央銀行が上の行動をちゃんと実施することを確認してから、投資を再開すれば良いと思っています。

ただし、アメリカに限って少し問題なのは、(2)の景気刺激策が与野党の議論でなかなかまとまらないことです。

10月までは選挙が控えていて、与野党の対立して議論がまとまらない状況が続いていましたが、11月3日の大統領選の結果がなかなか判明しない場合には、11月も景気刺激策が打ち出されない恐れもあります。

その間に、ロックダウンが必要なほど感染が拡大すると、米国株がズルズル下がる展開もあるかも知れません。

大統領選後の株価は私は特に予想していません。上がる場合もあるし、下がる場合もあると思っていますが、下がるなら大統領選の結果が判明せずに刺激策打ち出しが遅れること、感染拡大のロックダウンで景気回復が遅れることはあり得るシナリオの1つだと思っています。

しばらく米国株の購入は待機の継続で良さそうです。