2020年代は米国株投資家にとって、やや難しい時代になりそうです。

特に2020年は新型コロナウイルスの影響で経済や企業は大きなダメージを負っているのに、将来の利益の回復を見越して株価は急回復してしまったので、これからは株価の伸びしろが少ないばかりか、一部のハイテク銘柄がかなり割高でバブルの前のフロスと呼ばれる状態まで来ている恐れもあります。

そうなると、投資の定石としては株の大きな下落にも耐えられるように、国債を資産に組み込むことを検討する人もいると思います。それが歴史に裏打ちされた投資の定石だからです。

この記事では、株と国債を保有して安定したリターンを得るための定石として有名な60/40戦略のメリット・デメリットを振れていきます。

この記事のポイント

- 60/40戦略とは運用資産が株60%、国債(または債権)40%で一定になるようにする戦略。

- 株と国債は反対の値動きになることが多いので、安定したリターンが得られるメリットがある。

- デメリットは世の中のインフレ率が上昇する時代では、60/40戦略のリターンが急速に悪化すること。

- 2020年代以降はインフレ率が上昇しやすくなっているので、今後の60/40戦略の採用はかなり慎重に考えたほうが良い。

この記事を最後まで読むと、残念ながら歴史あるこの定石を使っても、2020年代では60/40のデメリットが強く現れて安定したリターンが得られないかも知れないという懸念が理解できると思います。

株も割高ですが国債も史上最高値になっているので、株の下落に備えるなら国債以外の投資先に広く分散する必要がありそうです。

60/40戦略とは

まず、株と国債を保有する60/40戦略がどのようなものか、見ていきましょう。

60/40戦略とは

- 運用資産の60%を株、40%を国債などの債権に割り当てる運用戦略。

- 1年に1回や半年に1回など定期的に株:債権の割合が60:40になるように再調整(リバランス)をかける

古典的な投資の本を読んだことがある人なら、一度は見聞きしたことがあるほど有名な手法です。本によっては、「投資の定石」と書かれているほど長年安定したリターンをだせる上に、実践するのは難しくないので投資初心者向けによく紹介されています。

60/40戦略のメリットは安定したリターンが狙えること

すでに、上でさらっとメリットについて振れてしまったのですが、60/40の最大のメリットは安定して比較的高いリターンが得られることです。

以下では、60/40戦略として米国株(銘柄はVTI)と長期米国債(銘柄はTLT)を60:40で年1回リバランスしたときのリターンを2003年から青線でグラフ化しましたが、S&P500(赤)とほぼ同じリターンが得られています。

リターンはほとんど同じなのに、最大下落率を見るとS&P500の半分ほどの下落率に収まっていて、安定していることがわかります。

| 2003-2020年 | 年率リターン | 最大下落率 |

|---|---|---|

| 60/40戦略 | +10.19% | -24.64% |

| S&P500 | +10.22% | -50.97% |

結果論ですが、2003年1月から2020年8月まではS&P500よりも60/40戦略のほうが優れていたようです。

安定したリターンが得られる理由

60/40戦略が安定したリターンが得られる秘訣は、年1回や四半期に1回行うリバランスにあります。

60/40戦略では、株が値上がって保有率が60%を超えるとその一部を売って、国債に資金を振り向けることをします。この仕組のおかげで、高値になった株の保有比率を下げることで、インデックス投資の弱点である株の高値からの大幅下落を防ぐことができます。

また、株と国債は反対の値動きをすることが多いので、上昇した株を売る時に多くの場合で安い価格の国債を買うことができ、比較的高いリターンも出すことができます。

デメリットはインフレが進んだ場合に、リターンが急減速すること

ここまでメリットばかり振れてきましたが、60/40戦略にもデメリットがあります。それはインフレ率が上昇する時代に急速に実質リターン*が低下することです。(*実質リターンとはインフレ率を引いたリターンのことです)

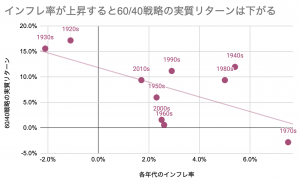

以下のグラフでは、1920年代から2010年代までのインフレ率と60/40戦略のリターンを関係をグラフ化したものですが、インフレ率が大きくなる毎に、60/40戦略のリターンは減少しています。

60/40戦略がインフレに弱い理由は、株も国債もどちらも急なインフレに強い資産ではないためです。

インフレが強まると国債の利回りはインフレに負けてしまい、また強いインフレを抑えるために中央銀行が金利を引き上げると経済が冷え込んで株の実質リターンが伸び悩む傾向があるからです。

一言でいうと、60/40戦略はインフレに弱い投資戦略なのですが、1980年以降ずっとインフレ率は低下してきたので、長い間に渡って投資の定石のように扱われてきました。

2010年代からアメリカ株が順調だったので「S&P500のインデックス投資が最強」と言われたように、ある期間で調子が良かったという理由で60/40戦略も一定の層から支持を獲得してきました。

しかし、実際にはどんな投資戦略も向き・不向きやメリット・デメリットがあるので、時代にあった投資戦略なのかどうかを見極めていく必要があると思っています。

インフレが懸念される2020年代では60/40戦略は厳しいか

では、60/40戦略は2020年代にあった投資なのかが考えていきべきテーマになります。

これは予想でしかないのですが、恐らく60/40戦略は2020年代には向かない投資になる気がします。理由は、恐らく今後のアメリカはインフレ率が上昇すると思うからです。

2010年代から中央銀行は銀行から国債などを大量に買取る金融緩和が続いていましたが、そのお金の多くは金融市場を巡って実体経済に回らなかったので、今まではインフレ率は上がりませんでした。

しかし、2020年のコロナショック以降は中央銀行のFRBも政府も企業や個人などの実体経済にマネーを供給し始めているので、今後は今まで以上にインフレ率が上がりやすくなっていると思います。

2020年以降にインフレ率が上昇しやすい理由

- アメリカ政府はGDPの10%を上回る大規模な景気刺激策で、個人にマネーをばらまいている。

- 今まで中央銀行FRBは国債購入などで金融市場にお金を供給していたが、2020年からは社債購入などを通じて、企業にもお金を供給し始めた。

インフレ率が上昇する時代では、60/40戦略の実質リターンが下がることは上のグラフで見たとおりです。

さて、株の下落に備えることを出発点に、株と国債に投資する60/40戦略について振れていきました。しかし、もしも今後の株の下落に備えるというなら、その方法は60/40戦略でないほうが良いかも知れません。今まで40年間続いた低インフレの環境に変化があるかも知れないからです。

私にも答えはありませんが、株の下落を防ぐためには国債ではない投資先に広く分散する必要がありそうです。その候補はゴールド、新興国株、少額のとても優良な企業の債権、それにほんの少々の現金かも知れません。