9月3日はナスダックが約5%も下落するなどだいぶ荒れた展開になりましたが、翌日は下落こそすれ通常の日の下落率に収まりました。

今回の下落は気になることがいくつかあるのですが、毎日株価の動きばかり追っていると考えも近視眼的になってしまうので、今日の記事では気持ちを楽にして、この1週間で発表された8月のアメリカの経済指標でも確認して、まずは状況理解を深めることにします。

2020年8月のアメリカは一言でいうなら、おおよそ予想よりも好調な経済回復が見られたようです。

しかも、あまり経済が予想よりも良いと「今の株式市場を支えている景気刺激策や金融緩和が縮小されるのでは?」という考えも浮かびますが、金融緩和の終了はまだまだ心配なさそうです。

好調な雇用の数字を見た後でもFRBパウエル議長は楽観せずに数年間は低い金利を維持して景気を支える姿勢を改めて見せたため、しばらく株に優しい環境はまだ続きそうです。

この環境が続くなら、株・ゴールド・不動産の投資はリターンを生んでくれそうです。

この記事のポイント

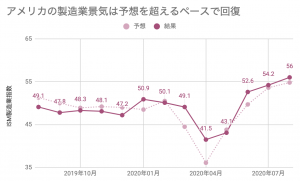

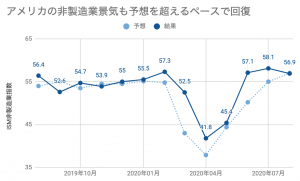

- 2020年8月のアメリカ企業が感じる景気は強かった。少なくとも8月まではアメリカ企業の景気の回復は予想を上回るペースで進んでいた。

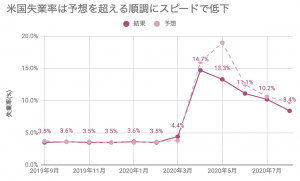

- 8月の雇用統計も予想以上の強さだった。特に失業率は約2%分も改善して、回復の力強さを印象づけた。

- ただし、FRB議パウエル議長は好調だった雇用統計の結果を受けても、数年は低い金利水準にとどめると発言。これは米国株にはプラス材料。

8月のアメリカ企業の景気は良好

毎月このブログでも確認していますが、今月もISMという団体によるアメリカ企業の景気調査の発表がありました。

ISMの景気指数は景気が上向いていれば50以上の数字が出るのですが、製造業も非製造業も50を超えて8月のアメリカ企業が好調だったことが確認できました。

2020年8月ISM指数

- 製造業:予想54.8を超える、結果56.0。

- 非製造業:予想57.0をわずかに下回るも、結果は50を楽に超える56.9

以下、製造業と非製造業の景気指数をグラフ化してみましたが、新型コロナウイルスの影響を受けた2020年3月以降の回復は概ね予想以上に順調に推移していることがわかります。

非製造業(青線)の8月分のデータは前月よりも数字がわずかに悪化したのが気がかりですが、それでも節目の50を大きく超えていて好調と言えそうです。

8月のアメリカ失業率も大きく改善

好調な企業心理の好影響を受けたのか、8月の雇用も思っていたよりもずっと好調でした。

この記事のポイント

- 非農業部門雇用者数:予想135万人増を上回る、137.1万人増

- 失業率:予想9.8%よりも大幅に改善して8.4%(前月10.2%から約2%も改善)

2020年4月からアメリカは新型コロナウイルスの影響を受けて失業率は急増しましたが、それでも5ヶ月連続で失業率は予想よりも低い数字が発表されてきました。やはりここでも予想よりも良い数字が並んでいるようです。

ここまでアメリカ企業の景気と雇用環境を見てきましたが、共通して2020年4月以降のコロナからの景気回復は予想以上に進んでいた姿が見えてきました。

FRBは低金利で景気を支える姿勢を見せる

景気の回復が予想以上なのは良いのですが、こうなると別のことが気になっています。

「今の株価はFRBやアメリカ政府の景気刺激策に支えられているのに、予想以上に景気が良いのなら景気支援策の規模が縮小したりしないの?」という悩みです。

FRBの目的はもともと「雇用の最大化」と「安定したインフレ率」の2つですが、先日FRBがインフレ率は多少2%を超え上がってもいいと発言したことで、当面の目標は「雇用の最大化(失業率の低下など)」に重点が置かれています。

なので失業率が予想以上に低下を続けたら、今の株価を支えているFRBの金融緩和の規模が縮小されるのでは?というのは的を得た疑問です。

しかし、少なくともFRBは景気を支えるための金融緩和を簡単にやめるつもりはないようです。

上で紹介した失業率の雇用統計の数字が発表された後でもなお、FRBのパウエル議長は数年は景気を支えるための低金利の水準が続けると発言しています。

>>FRB議長、米経済の回復に長い道のり-金利は長期間低水準に(ブルームバーグ)

アメリカの経済が予想以上に回復を遂げている中でも金融緩和が続くことは、米国株とゴールドと不動産などのリスク資産にとってはかなりプラスの材料です。

もしもこのFRBの姿勢が問題になるとしたら、1-2年後に雇用が戻って経済がコロナ前の力強い状態になった時です。景気が強いのに金融緩和が続いていると景気は過熱してバブルを生んでしまいます。

このときはさすがに金融緩和が終って、金利が引き上げられて株高の流れが終わると思いますが、そのレベルに至るまでにはまだだいぶ時間があると思っています。

FRBがはじめた10年超えの株高は、いずれFRBが終わらせる。

中央銀行FRBの金融緩和に頼って株価が上昇している構図は2009年以降変わらず、まるで新型コロナウイルスの下落は10年続く株高トレンドの中の一時的な下落だったようにも見えます。FRBのおかげで10年続く株高トレンドが始まりましたが、このトレンドを終わらせるのもまたFRBなのかなと思い始めています。

2020年はまだバブルではないと考える理由

ちなみに、「2020年9月の時点ですでにバブルでは?」という声も聞こえますが、個人的にはまだバブルだとは思っていません。

よく2020年と比較される2000年のITバブル崩壊では、数年前からFRBが利上げをして株価上昇を抑える力をかけていたのに株価の上昇が止まりませんでした。

この2000年のITバブルの様子は、FRBが金融緩和で株価を支えているのに時々大きな下落をしてしまう2020年の姿とはまだ一致しません。