とても個人的な印象なのですが、2018年、2019年、2020年と投資の判断がどんどん難しくなっているのを感じます。

正直、2010年代前半は「とにかく何かに投資していれば、何かしら儲かる」という簡単な投資が通用する時代でした。最近は半年から1年毎に景気の流れが変わっていて、どんなものに投資していれば良いかが目まぐるしく変わっているように思います。

この記事では2018年から半年ごとに市場の流れが、どう変わっていったのかを追いかけていきます。

半年毎にかわる市場

- 【2018年前半】:景気加熱を抑える時期。順調な株価上昇がいつ止まるか注意しながら株に投資しておけばよかった。この時期の投資はまだ難しくなかった。

- 【2018年後半】:行き過ぎた利上げで株価が下落した時期。景気の様子見が必要な状態になってきた。

- 【2019年前半】:景気後退のシグナルが出現した時期。今後、株の追加投資は賢明ではないように思い始めた。(が、本当はまだ株の上昇余地がかなりあることを半年後に知ることになる。)

- 【2019年後半】:金融緩和が始まった時期。株価が急上昇し、景気後退する懸念が一気に晴れた。この株の上昇に積極的にのりにいくか、それとも景気後退に備えて守りを固めるか判断が難しくなった。

- 【2020年前半】:米国経済の成長期待からインフレ率が上がることを心配する声まで出てきた。「米国の経済の好調に賭けるか(株を買うか)」、「インフレ上昇が始まると見るか(金・商品を買うか)」、「景気後退に備えるか(国債・金を買うか)」と判断がさらに難しくなった。

利上げが進み、景気サイクルの後半を意識した2018年の市場

2018年前半のことを思い返してみると、この時期は景気の加熱を抑えるために米国の利上げが進んでいた時期でした。

この時期に気をつけるのは、利上げのしすぎで景気を冷やしていないかです。歴史的には利上げの行き過ぎで景気が減速をするケースがよくあって、その場合は「利上げ」「株価のピーク」「利下げ」「景気後退」と進むことが多いです。

2018年前半は市場全体でまとまった株の下落が起こっていないか毎日サラッとだけ株価をチェックしながら、株に投資しておけば良いという、まだまだ投資が簡単な時期でした。

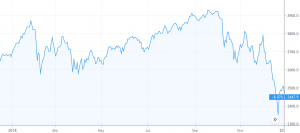

ただし、2018年も後半になり、10月と12月でまとまった株の下落がついに始まったかに見えました。こちらは2018年のS&P500のグラフですが、年後半に大きく下落しています。

ただし、景気後退のシグナル(逆イールド現象)はまだ出てなかったので、まだ景気後退を回避できる可能性もかなり残されていました。

景気拡大期も後半にさしかかってきたなという市場の共通認識が生まれ年だったと思います。

景気後退の懸念が広まった2019年上半期、一気に懸念が晴れた下半期

2019年は上半期と下半期でかなり変動の大きかった年でした。

2018年まで景気加熱を抑えるために利上げしていたのに、2018年末の株価急落を受けて2019年の年明けに利上げを停止します。それでも景気後退シグナルが点灯しはじめて、1-2年以内での景気後退がかなり濃厚になったかに思えました。

今後、株の追加投資は賢明でじゃないなと考えていたのですが、本当はまだまだ株の上昇余地があることを下半期に早速知ることになります。

株価が一気に上昇に転じたのは、景気を支えるために2019年下半期に利下げと大量の国債の購入をしてからです。これで2019年は株価上昇の流れが生まれます。

また、メディアと一部の市場参加者が景気後退のリスクと考えていた米中貿易交渉では、年末に部分合意したことで、景気後退の懸念が一気に晴れます。

結局、株価だけみると「1年間ずっと株で運用しておくだけで良かったね」という結果になりました。

2019年前半にあれだけ景気後退懸念がでて、景況感も雇用もGDPもあらゆるデータが悪化を続けたのに、この年の株価は絶好調でした。

やっぱり、中央銀行の景気の下支え(金融緩和)は効果が大きいなと実感した年になりました。

この年の投資は2018年に比べて、かなり難しくなりました。金融緩和のおかげで株の上昇の流れはできましたが、景気後退シグナルも出て、経済の指標は悪化を続けたので、この株価上昇は実体を伴っていません。

勢いよく上昇する株に乗るべきか、景気後退に備えて守りを固めるかの判断が難しくなりました。

インフレが進む可能性も出てきた2020年

市場は半年から1年前まで景気低迷の心配をしていたのに、2019年の年末から2020年にかけて「景気後退は回避された」「米国経済の成長するからこれからインフレ率が上がるのが心配だ」と、まったく反対の意見まで出てきました。

投資家の先読みは本当に移り変わりの動きが早いです。

2019年までは景気後退するかどうかで「安全資産の国債や金を買うか」「株を買うか」の2択でしたが、今後はインフレ対策も含めた第3の選択肢まで出てきています。

つまり、「米国の経済の好調に賭けるか(株を買うか)」、「インフレ上昇が始まると見るか(金・商品を買うか)」もしくは経済指標はまだ悪化しつづけているので「景気後退が起こりうるとみるか(国債・金を買うか)」と判断がさらに難しくなりました。

読みにくい景気では予想しなくて良いポートフォリオに変更

ここまで、この記事を読んでもらって2020年はどうなるのかの今後の私の予想がないのは、大変申し訳無いです。

これからも株高が続くのか、インフレが来るのか、景気後退が来るのか、恥ずかしながら私は何が来るのか予想がつかないです。

時間をかけて調べて考えても、中央銀行や大統領選挙などの人間の判断が大きく左右する出来事が市場で影響を持っている以上、理詰めで判断できない要素が多くて、予想が困難です。

難しい状況なので、私は何が来るのかを予想するのではなく、予想してなくても良いポートフォリオに変更しています。具体的には、株も国債も金も買っていて、もし何か1つの資産が大きく伸びたら売って、資産の配分をもとに戻す(リバランス)して、読めない景気に対応しています。

この考え方は、有名投資家レイ・ダリオが個人投資家向けにオススメしている方法でもあります。以下の記事で紹介していますので、時間がある時に一読をオススメします。

レイダリオが個人投資家に推奨するオールシーズンズ・ポートフォリオ

「アメリカ株が順調すぎて、いつか大きな下落しそう。」「でも、株を売って現金にしたら、せっかくの株価上昇を逃してしまう」という人に、そこそこのリターンを上げながら、株の下落に強いオールシーズンズポートフォリオを紹介します。